- Phân tích chỉ số tài chính là gì?

- Các chỉ số tài chính quan trọng

- Tỷ lệ thanh khoản

- Tỷ số vốn lưu động

- Tỷ số thanh toán nhanh

- Tỷ số thanh toán tiền mặt

- Tỷ số hiệu quả

- Tỷ số vòng quay hàng tồn kho

- Số ngày doanh thu bán hàng

- Tỷ số vòng quay tài sản cố định

- Tỷ số vòng quay tổng tài sản

- Hệ số khả năng thanh toán

- Tổng tỷ lệ nợ

- Tỷ lệ nợ trên vốn chủ sở hữu (D/E)

- Tỷ lệ bao phủ

- Tỷ lệ lãi thu được theo thời gian

- Tỷ lệ bao phủ dịch vụ nợ (DSCR)

- Tỷ suất lợi nhuận

- Tỷ suất lợi nhuận ròng

- Tỷ suất sinh lời trên tổng tài sản (ROA)

- Khả năng sinh lời cơ bản (BEP)

- Tỷ suất sinh lời trên vốn chủ sở hữu (ROE)

- Tỷ số giá trị thị trường

- Chỉ số P/E

- Chỉ số P/B (Tỷ số giá / dòng tiền)

- Tỷ số thị trường/sổ sách (BV)

- Phân tích chỉ số tài chính được sử dụng như thế nào?

- Đối tượng sử dụng phân tích chỉ số tài chính

- Người quản lý tài chính

- Đối thủ cạnh tranh

- Nhà đầu tư

- Ưu và nhược điểm của việc sử dụng các chỉ số tài chính

5 / 5 ( 1 bình chọn )

Phân tích chỉ số tài chính là một phần quan trọng của phân tích cơ bản. Việc này nhằm đánh giá xem hoạt động của công ty đang trong tình trạng suy giảm hay tăng trưởng. Điều này giúp các nhà đầu tư có thể đưa ra quyết định đầu tư phù hợp. Hãy tham khảo bài viết dưới đây để hiểu thêm về Phân tích chỉ số tài chính là gì.

Bạn đang xem: tỷ số tài chính là gì

Mục lục

- 1 Phân tích chỉ số tài chính là gì?

- 2 Các chỉ số tài chính quan trọng

- 2.1 Tỷ lệ thanh khoản

- 2.1.1 Tỷ số vốn lưu động

- 2.1.2 Tỷ số thanh toán nhanh

- 2.1.3 Tỷ số thanh toán tiền mặt

- 2.2 Tỷ số hiệu quả

- 2.2.1 Tỷ số vòng quay hàng tồn kho

- 2.2.2 Số ngày doanh thu bán hàng

- 2.2.3 Tỷ số vòng quay tài sản cố định

- 2.2.4 Tỷ số vòng quay tổng tài sản

- 2.3 Hệ số khả năng thanh toán

- 2.3.1 Tổng tỷ lệ nợ

- 2.3.2 Tỷ lệ nợ trên vốn chủ sở hữu (D/E)

- 2.4 Tỷ lệ bao phủ

- 2.4.1 Tỷ lệ lãi thu được theo thời gian

- 2.4.2 Tỷ lệ bao phủ dịch vụ nợ (DSCR)

- 2.5 Tỷ suất lợi nhuận

- 2.5.1 Tỷ suất lợi nhuận ròng

- 2.5.2 Tỷ suất sinh lời trên tổng tài sản (ROA)

- 2.5.3 Khả năng sinh lời cơ bản (BEP)

- 2.5.4 Tỷ suất sinh lời trên vốn chủ sở hữu (ROE)

- 2.6 Tỷ số giá trị thị trường

- 2.6.1 Chỉ số P/E

- 2.6.2 Chỉ số P/B (Tỷ số giá / dòng tiền)

- 2.6.3 Tỷ số thị trường/sổ sách (BV)

- 2.1 Tỷ lệ thanh khoản

- 3 Phân tích chỉ số tài chính được sử dụng như thế nào?

- 4 Đối tượng sử dụng phân tích chỉ số tài chính

- 4.1 Người quản lý tài chính

- 4.2 Đối thủ cạnh tranh

- 4.3 Nhà đầu tư

- 5 Ưu và nhược điểm của việc sử dụng các chỉ số tài chính

Phân tích chỉ số tài chính là gì?

Chỉ số tài chính là công cụ hữu ích giúp các nhà quản lý doanh nghiệp, các nhà đầu tư phân tích và so sánh các mối quan hệ tài chính giữa các tài khoản trên báo cáo tài chính của doanh nghiệp. Chúng là một công cụ giúp nhà phân tích tài chính có thể thực hiện việc đánh giá một công ty, một ngành hoặc một lĩnh vực kinh doanh.

Phân tích chỉ số tài chính sử dụng dữ liệu thu thập được từ việc tính toán các chỉ số. Từ đó, có thể đưa ra quyết định về việc cải thiện khả năng sinh lời, khả năng thanh toán và tính thanh khoản của một công ty.

Có thể bạn chưa biết: Cách đọc báo cáo tài chính

Các chỉ số tài chính quan trọng

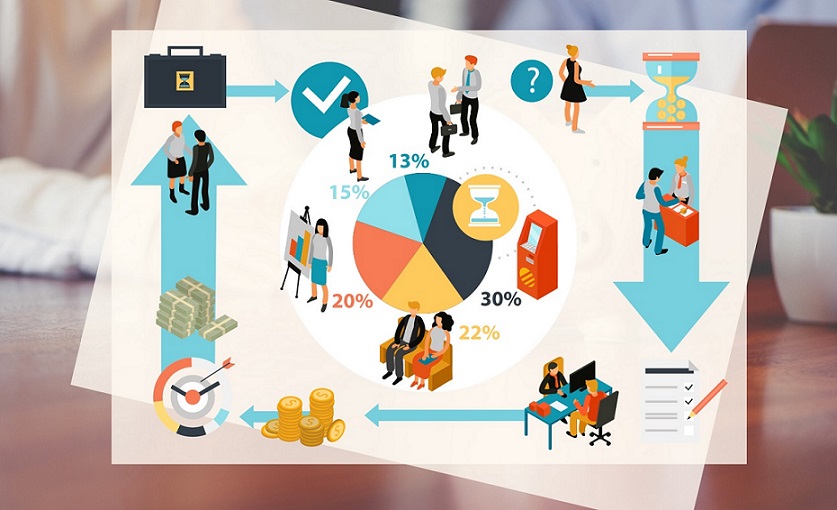

Có sáu loại chỉ số tài chính mà các nhà quản lý doanh nghiệp thường sử dụng trong phân tích của họ. Trong sáu loại này có 15 chỉ số tài chính giúp nhà quản lý doanh nghiệp và các nhà đầu tư nắm bắt tình hình tài chính của công ty. Các chỉ số tài chính chỉ có giá trị nếu có cơ sở so sánh chúng. Mỗi chỉ số được so sánh trong thời gian hoạt động trước đây của doanh nghiệp. Chúng cũng có thể được so sánh với dữ liệu của các công ty khác trong ngành.

Tỷ lệ thanh khoản

Các hệ số khả năng thanh toán trả lời câu hỏi liệu một công ty kinh doanh có thể đáp ứng các nghĩa vụ nợ hiện tại bằng tài sản lưu động của mình hay không. Có ba tỷ lệ thanh khoản chính mà các nhà quản lý doanh nghiệp xem xét.

Hãy xem thêm về: Tỷ lệ thanh khoản

Tỷ số vốn lưu động

Tỷ số này còn được gọi là tỷ số thanh toán hiện hành.

Tỷ số thanh toán hiện hành = Tài sản lưu động/nợ ngắn hạn

Những chỉ số này không nằm trong bảng cân đối kế toán của công ty. Nó đo lường liệu doanh nghiệp có thể thanh toán các nghĩa vụ nợ ngắn hạn bằng tài sản lưu động của mình hay không. Tỷ số này càng cao chứng tỏ công ty càng có khả năng hoàn trả được hết các khoản nợ. Tỷ số thanh toán hiện hành nhỏ hơn 1 cho thấy công ty đang ở trong tình trạng tài chính tiêu cực, có khả năng không trả được các khoản nợ khi đáo hạn.

Tỷ số thanh toán nhanh

Tỷ số này còn được gọi là hệ số kiểm tra axit.

Tỷ số thanh toán nhanh = (Tài sản lưu động – hàng tồn kho)/(Nợ ngắn hạn)

Những chỉ số này đến từ bảng cân đối kế toán. Hệ số thanh toán nhanh đo lường liệu doanh nghiệp có thể đáp ứng các nghĩa vụ nợ ngắn hạn mà không cần bán bất kỳ hàng tồn kho nào hay không. Một công ty có tỷ số thanh toán nhanh nhỏ hơn 1 sẽ khó có khả năng hoàn trả các khoản nợ ngắn hạn và phải được xem xét cẩn thận.

Tỷ số thanh toán tiền mặt

Tỷ số thanh toán tiền mặt = (Các khoản tiền và tương đương tiền)/(Nợ ngắn hạn)

Tỷ số thanh khoản này giúp nhà quản lý tài chính có cái nhìn thận trọng hơn về tính thanh khoản của công ty vì nó chỉ sử dụng tiền và các khoản tương đương tiền. Chẳng hạn như chứng khoán thị trường ngắn hạn, trong tử số. Nó cho biết khả năng doanh nghiệp thanh toán hết các khoản nợ ngắn hạn mà không cần thanh lý bất kỳ tài sản nào khác.

Tỷ số hiệu quả

Tỷ số hiệu quả, còn được gọi là tỷ lệ quản lý tài sản hoặc tỷ lệ hoạt động. Được sử dụng để xác định mức độ hiệu quả mà công ty kinh doanh đang sử dụng tài sản của mình để tạo ra doanh số và tối đa hóa lợi nhuận hoặc của cải của cổ đông. Chúng đo lường mức độ hiệu quả của hoạt động nội bộ và trong ngắn hạn của công ty. Bốn tỷ lệ hiệu quả được sử dụng phổ biến nhất được tính toán từ thông tin từ bảng cân đối kế toán và báo cáo thu nhập là:

Tỷ số vòng quay hàng tồn kho

Tỷ số vòng quay hàng tồn kho = doanh số bán hàng / hàng tồn kho

Tỷ số này đo lường mức độ nhanh chóng của hàng tồn kho được bán và bổ sung hoặc luân chuyển hàng năm. Tỷ lệ vòng quay hàng tồn kho cho phép người quản lý tài chính xác định xem doanh nghiệp đang dự trữ hàng tồn kho hay đang giữ hàng tồn kho quá hạn.

Số ngày doanh thu bán hàng

Còn được gọi là kỳ thu tiền bình quân

Số ngày doanh thu bán hàng = các khoản phải thu / doanh số bán hàng bình quân mỗi ngày

Chỉ số này cho phép các nhà quản lý tài chính đánh giá hiệu quả mà công ty đang thu thập các tài khoản tín dụng.

Tỷ số vòng quay tài sản cố định

Dành cho bạn: Điều luật công bằng tài chính trong bóng đá là gì?

Tỷ số vòng quay tài sản cố định = doanh thu / tài sản cố định ròng

Tỷ số này tập trung vào nhà máy, tài sản và thiết bị hoặc tài sản cố định của doanh nghiệp. Đồng thời đánh giá mức độ hiệu quả của doanh nghiệp sử dụng các tài sản đó.

Tỷ số vòng quay tổng tài sản

Tỷ số vòng quay tổng tài sản = doanh thu / tổng tài sản

Tỷ số này đưa bằng chứng về việc doanh nghiệp sử dụng hiệu quả cơ sở tài sản của mình thành một tỷ lệ. Nó cho phép người quản lý tài chính phân tích mức độ hiệu quả của cơ sở tài sản trong việc tạo ra doanh số và lợi nhuận.

Hệ số khả năng thanh toán

Các chỉ số về khả năng thanh toán hoặc quản lý nợ của một công ty kinh doanh cho phép người quản lý tài chính đánh giá vị thế của công ty kinh doanh đối với khoản vay nợ, hoặc đòn bẩy tài chính mà họ sử dụng để tài trợ cho hoạt động của mình. Hệ số khả năng thanh toán đo lường mức độ tài trợ bằng nợ mà công ty sử dụng so với lợi nhuận giữ lại hoặc vốn chủ sở hữu. Có hai hệ số khả năng thanh toán chính:

Tổng tỷ lệ nợ

Tổng tỷ lệ nợ = tổng nợ phải trả / tổng tài sản

Tỷ số này đo lường tỷ lệ phần trăm của các quỹ cho các hoạt động của công ty thu được bằng cách kết hợp các khoản nợ ngắn hạn cộng với nợ dài hạn của nó.

Tỷ lệ nợ trên vốn chủ sở hữu (D/E)

Tỷ lệ nợ trên vốn chủ sở hữu = tổng nợ phải trả / (tổng tài sản – tổng nợ phải trả)

Đây là chỉ số quan trọng nhất nếu doanh nghiệp được giao dịch công khai. Thông tin từ tỷ lệ này về cơ bản giống như từ tổng nợ, nhưng nó trình bày thông tin ở dạng mà các nhà đầu tư có thể dễ dàng sử dụng hơn khi phân tích hoạt động kinh doanh.

Tham khảo thêm: Tỷ lệ nợ trên vốn chủ sở hữu D/E

Tỷ lệ bao phủ

Tỷ lệ bao phủ đo lường mức độ mà một công ty kinh doanh có thể trang trải các nghĩa vụ nợ của mình và đáp ứng các chi phí liên quan. Những nghĩa vụ đó bao gồm chi phí lãi vay, thanh toán tiền thuê, hoặc đôi khi trả cổ tức. Các tỷ số này kết hợp với các tỷ số khả năng thanh toán để cung cấp cho nhà quản lý tài chính một bức tranh đầy đủ về tình hình nợ của công ty. Dưới đây là hai tỷ lệ bao phủ chính:

Tỷ lệ lãi thu được theo thời gian

Tỷ lệ lãi thu được theo thời gian = thu nhập trước lãi vay và thuế (EBIT) / chi phí lãi vay

Tỷ lệ này đo lường mức độ hiệu quả của một doanh nghiệp có thể phục vụ tổng số nợ của mình hoặc trang trải các khoản thanh toán lãi vay của nó.

Tỷ lệ bao phủ dịch vụ nợ (DSCR)

Tỷ lệ bao phủ dịch vụ nợ = thu nhập hoạt động ròng / tổng chi phí dịch vụ nợ

Tỷ lệ này là một tỷ lệ tóm tắt có giá trị cho phép công ty có được ý tưởng về mức độ hiệu quả của công ty có thể trang trải tất cả các nghĩa vụ nợ của mình.

Tỷ suất lợi nhuận

Hay còn gọi tỷ suất sinh lời là tỷ số tóm tắt của công ty kinh doanh. Khi tỷ suất sinh lời được tính toán, chúng tổng hợp các tác động của quản lý thanh khoản, quản lý tài sản và quản lý nợ đối với công ty. Bốn tỷ suất sinh lời phổ biến và quan trọng nhất là:

Tỷ suất lợi nhuận ròng

Tỷ suất lợi nhuận ròng = thu nhập ròng / doanh thu

Chỉ số này cho biết lợi nhuận trên một đô la doanh thu của công ty kinh doanh.

Tỷ suất sinh lời trên tổng tài sản (ROA)

Tỷ lệ ROA = thu nhập ròng / doanh thu

Chỉ số này cho biết mỗi đô la tổng tài sản tạo ra lợi nhuận hiệu quả như thế nào.

Khả năng sinh lời cơ bản (BEP)

BEP = EBIT / tổng tài sản

Tương tự như tỷ lệ ROA, BEP đo lường hiệu quả của tài sản trong việc tạo ra doanh số bán hàng. Tuy nhiên, tỷ lệ BEP là cho phép đo không bị ảnh hưởng bởi thuế và nợ.

Tỷ suất sinh lời trên vốn chủ sở hữu (ROE)

ROE = thu nhập ròng / vốn cổ phần thường

Xem thêm: Định chế tài chính là gì? Các loại định chế tài chính?

Chỉ số này cho biết các cổ đông kiếm được bao nhiêu tiền từ khoản đầu tư của họ vào công ty kinh doanh. Tỷ lệ ROE quan trọng nhất đối với các công ty giao dịch công khai.

Hãy tham khảo thêm: Biên lợi nhuận và công thức tính

Tỷ số giá trị thị trường

Tỷ số giá trị thị trường thường được tính cho các công ty được tổ chức công khai và không được sử dụng rộng rãi cho các doanh nghiệp rất nhỏ. Tuy nhiên, một số doanh nghiệp nhỏ được giao dịch công khai. Có ba tỷ lệ giá trị thị trường sơ cấp:

Chỉ số P/E

Chỉ số P / E = giá cổ phiếu trên mỗi cổ phiếu / thu nhập trên mỗi cổ phiếu

Chỉ số này cho biết nhà đầu tư sẵn sàng trả bao nhiêu cho cổ phiếu của công ty kinh doanh trên một đô la lợi nhuận.

Tham khảo thêm: Chỉ số P/E là gì?

Chỉ số P/B (Tỷ số giá / dòng tiền)

Chỉ số P/B = giá cổ phiếu / dòng tiền trên mỗi cổ phiếu

Chỉ số này là giá trị của một công ty kinh doanh phụ thuộc vào dòng tiền tự do của nó. Giúp đánh giá mức độ tạo ra dòng tiền của doanh nghiệp.

Tỷ số thị trường/sổ sách (BV)

BV = giá cổ phiếu / giá trị sổ sách trên mỗi cổ phiếu

Chỉ số này cung cấp cho nhà quản lý tài chính một chỉ số khác về cách các nhà đầu tư nhìn nhận giá trị của công ty kinh doanh.

Phân tích chỉ số tài chính được sử dụng như thế nào?

Phân tích tỷ số tài chính được sử dụng để trích xuất thông tin từ báo cáo tài chính của công ty mà không thể đánh giá đơn giản từ việc kiểm tra các báo cáo đó.

Các doanh nghiệp nhỏ có thể thiết lập bảng tính của họ để tự động tính toán từng chỉ số trong số 15 chỉ số tài chính trên.

Các chỉ số thường được tính cho một quý hoặc một năm. Các chỉ số sau đó nên được tập hợp cho các công ty khác trong cùng ngành. Sau đó tiến hành so sánh. Sau khi so sánh các chỉ số tài chính trong các khoảng thời gian đồng thời so sánh với các chỉ số của các công ty trong ngành, nhà quản lý tài chính mới có thể đưa ra kết luận về hoạt động của công ty. Từ đó, các nhà quản lý tài chính có thể đưa ra kết luận về hiệu quả hoạt động của doanh nghiệp.

Có những kỹ thuật phân tích tài chính khác mà các nhà quản lý tài chính có thể sử dụng để bổ sung thêm những hiểu biết sâu sắc có được thông qua phân tích tỷ số tài chính. Chẳng hạn như phân tích quy mô chung và phân tích sâu hơn về báo cáo lưu chuyển tiền tệ.

Hãy tham khảo thêm: Phân tích tài chính doanh nghiệp

Đối tượng sử dụng phân tích chỉ số tài chính

Có một số đối tượng có thể cần sử dụng phân tích chỉ số tài chính:

Người quản lý tài chính

Người quản lý tài chính phải có thông tin mà phân tích chỉ số tài chính truyền đạt được để việc thực hiện các chức năng tài chính khác nhau của công ty kinh doanh. Phân tích chỉ số là một công cụ phân tích tài chính có giá trị và mạnh mẽ.

Đối thủ cạnh tranh

Các công ty kinh doanh khác nhận thấy thông tin về các công ty khác trong ngành của họ là quan trọng đối với chiến lược cạnh tranh của riêng họ.

Nhà đầu tư

Đối với các công ty giao dịch công khai hoặc các công ty được tài trợ bởi vốn đầu tư mạo hiểm, các nhà đầu tư tiềm năng cần thông tin tài chính thu thập được từ phân tích chỉ số để xác định xem họ có muốn đầu tư vào doanh nghiệp hay không.

Có thể bạn chưa biết: Phân tích hiệu quả kinh doanh

Ưu và nhược điểm của việc sử dụng các chỉ số tài chính

Như vậy, trên đây là bài viết về “Phân tích chỉ số tài chính là gì?”. Hy vọng sẽ giúp các doanh nghiệp có thêm kiến thức để mang lại hiệu quả hoạt động cho mình. Đồng thời giúp các nhà đầu tư có thể đưa ra quyết định đầu tư chính xác nhất. Chúc các bạn thành công!

Bài viết tham khảo:

- ĐÒN BẨY TÀI CHÍNH LÀ GÌ?

- THU NHẬP TRÊN MỖI CỔ PHIẾU EPS

- EBIT LÀ GÌ?

PHÂN TÍCH CHỈ SỐ TÀI CHÍNH LÀ GÌ?