- Đòn bẩy tài chính là gì?

- Vì sao doanh nghiệp lại sử dụng đòn bẩy tài chính?

- Mức độ ảnh hưởng của đòn bẩy tài chính lên tỷ suất lợi nhuận ROE và thu nhập một cổ phần EPS

- Tỷ suất sinh lời kinh tế trên vốn kinh doanh (ROCE)

- Mối quan hệ giữa Tỷ suất sinh lời kinh tế trên vốn kinh doanh (ROCE) với Đòn bẩy tài chính

- Bottom lines: Doanh nghiệp sử dụng đòn bẩy tài chính như thế nào là hiệu quả?

- Trường hợp #1: Tỷ suất sinh lời kinh tế trên vốn kinh doanh (ROCE) > Lãi suất vay (r)

- Trường hợp #2: Tỷ suất sinh lời kinh tế trên vốn kinh doanh (ROCE) < Lãi suất vay (r)

- Trường hợp #3: Tỷ suất sinh lời kinh tế trên vốn kinh doanh (ROCE) = Lãi suất vay (r)

- Những câu hỏi thường gặp về Đòn bẩy tài chính

- #1. Đối với 1 doanh nghiệp thì vay bao nhiêu thì đủ? Liệu có công thức cho câu hỏi này không?

- #2. Nhóm ngành nào mình sẽ có thể tận dụng lợi thế đòn bẩy tài chính cao và nhóm ngành nào không thể?

- #3. Làm thế nào để xác định được lãi suất đi vay (r) của doanh nghiệp?

Trong lĩnh vực tài chính, thuật ngữ “đòn bẩy” được sử dụng khá thường xuyên. Doanh nghiệp thường sử dụng đòn bẩy tài chính để tạo ra tỷ suất sinh lợi trên tài sản hoạt động lớn hơn.

Tuy nhiên, sử dụng đòn bẩy tài chính không phải là một sự đảm bảo chắc chắn cho thành công bởi…

Bạn đang xem: dđòn bẩy tài chính là gì

…khả năng xuất hiện các khoản lỗ cũng tăng lên nếu như doanh nghiệp ở vào một vị thế có tỷ lệ đòn bẩy nợ cao nhưng lại không hoạt động hiệu quả, hay quản trị nợ vay không tốt.

Đòn bẩy tài chính là gì?

Đòn bẩy tài chính thể hiện mức độ sử dụng vốn vay trong tổng nguồn vốn của doanh nghiệp nhằm hy vọng gia tăng tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) hay thu nhập trên một cổ phần thường (EPS).

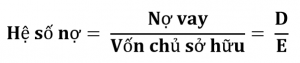

Mức độ sử dụng đòn bẩy tài chính doanh nghiệp được thể hiện ở chỉ tiêu Hệ số nợ:

Doanh nghiệp có hệ số nợ cao thể hiện doanh nghiệp có đòn bẩy tài chính ở mức độ cao và ngược lại.

- Tìm hiểu thêm: 6 nhóm chỉ số tài chính trong đầu tư

Vì sao doanh nghiệp lại sử dụng đòn bẩy tài chính?

Trong quá trình hoạt động kinh doanh, doanh nghiệp thường sử dụng nợ vay, một mặt là nhằm bù đắp sự thiếu hụt vốn kinh doanh, một mặt nhằm hy vọng gia tăng tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) hoặc thu nhập trên một cổ phần (EPS).

Chưa kể, khoản tiền lãi vay phải trả được coi là khoản chi phí hợp lý và được tính trừ vào thu nhập chịu thuế của doanh nghiệp. Giúp số tiền thuế TNDN phải nộp ít đi, làm gia tăng lợi nhuận. Đây được xem như là “Lá chắn thuế”.

Tuy nhiên, việc sử dụng đòn bẩy tài chính không phải lúc nào cũng mang lại kết quả tích cực cho chủ sở hữu doanh nghiệp (cổ đông). Nó có thể gây ra tác động tiêu cực cho doanh nghiệp nếu như không được sử dụng 1 cách có hiệu quả.

Mức độ ảnh hưởng của đòn bẩy tài chính lên tỷ suất lợi nhuận ROE và thu nhập một cổ phần EPS

Chúng ta sẽ xem xét ví dụ sau:

1 doanh nghiệp có kế hoạch sản xuất kinh doanh cho năm 2020 như sau:

(i) Về doanh thu – lợi nhuận:

- Kịch bản tốt: mức lợi nhuận trước lãi vay và thuế (EBIT) có thể đạt 4,000 triệu đồng;

- Kịch bản bình thường: mức lợi nhuận trước lãi vay và thuế (EBIT) đạt 3,000 triệu đồng;

- Kịch bản xấu: mức EBIT chỉ đạt 2,000 triệu đồng.

(ii) Về phương án tài trợ vốn cho hoạt động SXKD:

Để thực hiện kế hoạch trên, dự kiến tổng vốn cho hoạt động kinh doanh là 20,000 triệu đồng.

Doanh nghiệp hiện có 3 phương án huy động vốn:

- Phương án #1: Tài trợ 100% bằng vốn cổ phần thường. Khi đó, doanh nghiệp sẽ phát hành 2,000,000 cổ phần phổ thông.

- Phương án #2: Tài trợ 50% bằng vốn cổ phần thường, 50% bằng nợ vay. Doanh nghiệp sẽ phát hành 1,000,000 cổ phần thường và vay nợ 10,000 triệu đồng với lãi suất 15%/ năm.

- Phương án #3: Tài trợ 40% bằng vốn cổ phần thường, 60% bằng nợ vay. Doanh nghiệp sẽ phát hành 800,000 cổ phần thường và vay nợ 12,000 triệu đồng với lãi suất 15%/ năm.

Có thể thấy, với phương án #1, doanh nghiệp huy động vốn mà không sử dụng đòn bẩy tài chính; còn phương án #2 và #3, doanh nghiệp sử dụng đòn bẩy tài chính.

Tác động của đòn bẩy tài chính đến tỷ suất lợi nhuận ROE và thu nhập một cổ phần (EPS) của doanh nghiệp được thể hiện thông qua bảng tính sau đây:

Đvt: Triệu đồng

Tốt

Bình thường

Xấu

Vốn kinh doanh (Tổng tài sản)

20,000

20,000

20,000

Lợi nhuận trước lãi vay và thuế (EBIT)

4,000

3,000

2,000

Phương án #1: Không vay nợ

Nợ vay

–

–

–

Vốn chủ sở hữu

20,000

20,000

20,000

Lãi tiền vay

–

–

–

Lợi nhuận trước thuế

4,000

3,000

2,000

Thuế TNDN (t = 20%)

Xem thêm: Share Thế giới việc làm

800

600

400

Lợi nhuận sau thuế

3,200

2,400

1,600

Tỷ suất lợi nhuận ROE

16.0%

12.0%

8.0%

Nên xem: Một số vấn đề cần biết về tài chính công đoàn

Thu nhập 1 cổ phần thường (EPS)

1,600

1,200

Xem thêm: Share Thế giới việc làm

800

Phương án #2: 50% nợ vay

Nợ vay

10,000

10,000

10,000

Vốn chủ sở hữu

10,000

10,000

10,000

Lãi tiền vay (r = 15%)

1,500

1,500

1,500

Lợi nhuận trước thuế

2,500

1,500

500

Thuế TNDN (t = 20%)

500

300

100

Lợi nhuận sau thuế

2,000

1,200

400

Tỷ suất lợi nhuận ROE

20.0%

12.0%

4.0%

Nên xem: Một số vấn đề cần biết về tài chính công đoàn

Thu nhập 1 cổ phần thường (EPS)

2,000

1,200

400

Phương án #3: 60% nợ vay Nợ vay

12,000

12,000

12,000

Vốn chủ sở hữu

8,000

8,000

8,000

Lãi tiền vay (r = 15%)

1,800

1,800

1,800

Lợi nhuận trước thuế

2,200

1,200

200

Thuế TNDN (t = 20%)

440

240

40

Lợi nhuận sau thuế

1,760

960

160

Tỷ suất lợi nhuận ROE

22.0%

12.0%

2.0%

Nên xem: Một số vấn đề cần biết về tài chính công đoàn

Thu nhập 1 cổ phần thường (EPS)

2,200

1,200

200

Qua bảng trên chúng ta có thể thấy:

- Kịch bản Bình thường: Việc sử dụng đòn bẩy tài chính không làm gia tăng ROE hay EPS mặc dù cả 2 trường hợp: Không vay nợ và Có vay nợ đều có mức lợi nhuận trước lãi vay và thuế là giống nhau.

- Kịch bản Tốt: Việc sử dụng đòn bẩy tài chính đã làm cho ROE và EPS của doanh nghiệp cao hơn nhiều so với trường hợp không vay nợ. Và doanh nghiệp càng vay nợ nhiều, thì ROE và EPS càng cao.

Nhưng ngược lại…

- Kịch bản Xấu: Việc sử dụng đòn bẩy tài chính sẽ làm cho ROE và EPS sụt giảm mạnh hơn. Doanh nghiệp vay nợ càng nhiều, thì mức độ “tiêu cực” càng lớn.

Vậy làm thế nào để biết được doanh nghiệp có đang sử dụng đòn bẩy tài chính hiệu quả hay không???

Để có thể trả lời được câu hỏi trên…

Trước tiên, chúng ta sẽ cần phải tính toán thêm 1 chỉ tiêu tài chính quan trọng, đó chính là: Tỷ suất sinh lời kinh tế trên vốn kinh doanh (ROCE).

Tỷ suất sinh lời kinh tế trên vốn kinh doanh (ROCE)

ROCE – Return on Capital Employed: Tỷ suất sinh lời kinh tế trên vốn kinh doanh hay còn được gọi là tỷ suất lợi nhuận trước lãi vay và thuế trên vốn kinh doanh.

Đây là 1 chỉ tiêu tài chính phản ánh khả năng sinh lời của tài sản (vốn kinh doanh) mà không xét đến ảnh hưởng của nguồn gốc vốn kinh doanh và thuế thu nhập doanh nghiệp.

*(1) Giả định: Cơ cấu nguồn vốn kinh doanh của doanh nghiệp chỉ sử dụng Vốn vay (Debt) và Vốn chủ sở hữu (Equity).

Chỉ tiêu này có vai trò rất lớn trong việc xem xét mối quan hệ với lãi suất vay nợ để đánh giá việc sử dụng nợ vay có tác động tích cực hay tiêu cực đến khả năng sinh lời của vốn chủ sở hữu hay không?

Mối quan hệ giữa Tỷ suất sinh lời kinh tế trên vốn kinh doanh (ROCE) với Đòn bẩy tài chính

Như đã trình bày ở trên…

1 trong những lợi ích của việc sử dụng đòn bẩy tài chính là giúp doanh nghiệp có thể gia tăng tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) hay thu nhập trên một cổ phần thường (EPS).

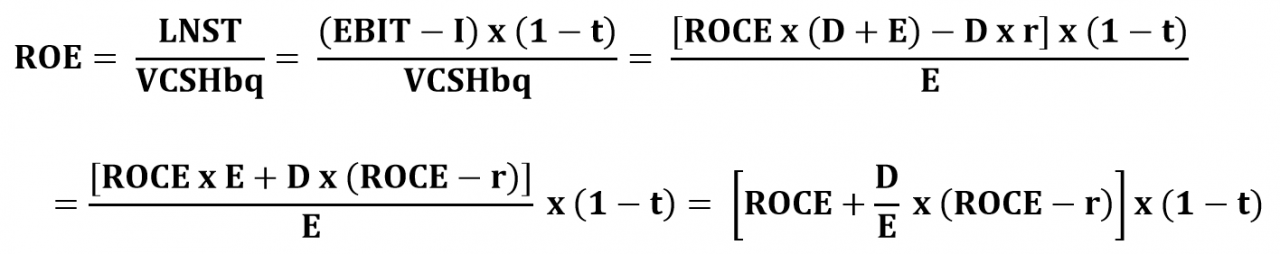

Do đó, chúng ta cần biến đổi công thức tính tỷ suất lợi nhuận ROE như sau:

Trong đó:

- EBIT: Lợi nhuận trước lãi vay và thuế

- ROCE: Tỷ suất sinh lời kinh tế trên vốn kinh doanh

- D: Nợ vay bình quân (Debt)

- E: Vốn chủ sở hữu bình quân (Equity)

- I: Chi phí lãi vay

- r: Lãi suất vay nợ

- t: Thuế suất thuế TNDN

Từ công thức trên, ta thấy rằng tỷ suất lợi nhuận ROE sẽ phụ thuộc vào 3 yếu tố là: Tỷ suất sinh lời kinh tế trên vốn kinh doanh (ROCE); Lãi suất vay nợ (r); và, hệ số nợ trên vốn chủ sở hữu (D/E).

Và xét trong điều kiện các khoản vay có cùng lãi suất (cùng r), thì khi đó, ROE sẽ chỉ phụ thuộc vào ROCE và D/E.

Trường hợp #1: ROCE > r

Ở trường hợp này, khi đó:

Mặt khác: Vốn kinh doanh = Nợ vay (D) + Vốn chủ sở hữu (E)

…nên Nợ vay càng tăng, đồng nghĩa với Vốn chủ sở hữu càng giảm -> tỷ lệ D/E càng lớn hơn 1

Nhờ 2 yếu tố này, tỷ suất lợi nhuận ROE sẽ càng cao khi nợ vay càng lớn.

(*) Tuy nhiên, việc doanh nghiệp sử dụng vốn vay sẽ làm nảy sinh nghĩa vụ tài chính phải thanh toán lãi vay cho các chủ nợ bất kể doanh nghiệp đạt được mức lợi nhuận trước lãi vay và thuế (EBIT) là bao nhiêu; đồng thời doanh nghiệp phải có nghĩa vụ hoàn trả vốn gốc cho các chủ nợ đúng hạn.

Doanh nghiệp càng sử dụng nhiều nợ vay thì nguy cơ mất khả năng thanh toán càng lớn.

Do đó, việc sử dụng nợ vay cũng tiềm ẩn rủi ro tài chính mà doanh nghiệp có thể gặp phải trong quá trình kinh doanh.

Trường hợp #2: ROCE = r

Khi đó, ROE = ROCE x (1 – t)

Lúc này, doanh nghiệp có sử dụng nợ vay hay không, cơ cấu nguồn vốn như thế nào… thì cũng không làm ảnh hưởng đến tỷ suất lợi nhuận ROE của doanh nghiệp.

Trường hợp #3: ROCE < r

Trái ngược với Trường hợp #1, thì tỷ lệ:

Điều này đồng nghĩa với việc, tỷ suất lợi nhuận ROE càng giảm khi nợ vay càng lớn.

Và nếu doanh nghiệp làm ăn thua lỗ thì cổ đông sẽ phải gánh chịu sự thua lỗ nặng nề hơn so với trường hợp doanh nghiệp không sử dụng nợ vay.

Áp dụng vào ví dụ trên, ta thấy:

- Kịch bản Tốt: ROCE = 4,000 / 20,000 = 20% > (r = 15%).

Việc sử dụng đòn bẩy tài chính đã làm gia tăng ROE và EPS của doanh nghiệp.

- Kịch bản Bình thường: ROCE = 3,000 / 20,000 = 15% = r.

Việc sử dụng đòn bẩy tài chính không làm gia tăng ROE và EPS.

- Kịch bản Xấu: ROCE = 2,000 / 20,000 = 10% < (r = 15%).

Việc sử dụng đòn bẩy tài chính khiến cho ROE và EPS sụt giảm nhanh hơn so với trường hợp doanh nghiệp không sử dụng nợ vay.

Bottom lines: Doanh nghiệp sử dụng đòn bẩy tài chính như thế nào là hiệu quả?

Như vậy, chỉ với cách làm đơn giản là so sánh Tỷ suất sinh lời kinh tế trên vốn kinh doanh (ROCE) với Lãi suất vay nợ (r)…

…chúng ta đã có thể đánh giá được việc sử dụng đòn bẩy tài chính của doanh nghiệp có hợp lý hay không?

Có 3 trường hợp xảy ra:

Trường hợp #1: Tỷ suất sinh lời kinh tế trên vốn kinh doanh (ROCE) > Lãi suất vay (r)

Nếu ROCE > r thì doanh nghiệp càng sử dụng nhiều nợ vay thì càng gia tăng nhanh được tỷ suất lợi nhuận ROE và thu nhập 1 cổ phần EPS.

Ở trường hợp này, đòn bẩy tài chính sẽ khuyếch đại làm tăng tỷ suất lợi nhuận ROE và thu nhập 1 cổ phần EPS.

Tuy nhiên, việc tăng sử dụng nợ vay sẽ tiềm ẩn rủi ro tài chính lớn đối với doanh nghiệp.

Trường hợp #2: Tỷ suất sinh lời kinh tế trên vốn kinh doanh (ROCE) < Lãi suất vay (r)

Nếu ROCE < r thì doanh nghiệp càng sử dụng nợ vay thì sẽ càng làm suy giảm tỷ suất lợi nhuận ROE và thu nhập 1 cổ phần EPS.

Trong trường hợp này, đòn bẩy tài chính sẽ khuyếch đại làm giảm tỷ suất lợi nhuận ROE và thu nhập 1 cổ phần EPS, đồng thời làm tăng rủi ro tài chính cho doanh nghiệp.

Trường hợp #3: Tỷ suất sinh lời kinh tế trên vốn kinh doanh (ROCE) = Lãi suất vay (r)

Nếu ROCE = r thì tỷ suất lợi nhuận ROE và thu nhập 1 cổ phần EPS trong các tình huống: không sử dụng nợ vay, sử dụng nhiều nợ vay hay sử dụng ít nợ vay…

…đều như nhau và sự khác nhau duy nhất ở đây đó là mức độ rủi ro tài chính của mỗi tình huống mà thôi!

Cũng chính từ mối quan hệ này mà đòn bẩy tài chính được ví như là “con dao hai lưỡi”.

Còn với nhà đầu tư thì sao? Bạn cũng có thể dùng đòn bẩy đầu tư, thay vì mua cổ phiếu bạn cũng có thể mua Chứng quyền có bảo đảm

————

Những câu hỏi thường gặp về Đòn bẩy tài chính

#1. Đối với 1 doanh nghiệp thì vay bao nhiêu thì đủ? Liệu có công thức cho câu hỏi này không?

Không có câu trả lời chính xác cho câu hỏi trên. Sử dụng đòn bẩy tài chính (vay nợ) luôn là con dao 2 lưỡi. Và mọi DN đều phải cân đo đong đếm khi muốn sử dụng đòn bẩy tài chính.

#2. Nhóm ngành nào mình sẽ có thể tận dụng lợi thế đòn bẩy tài chính cao và nhóm ngành nào không thể?

Đòn bẩy tài chính cao luôn tương ứng với rủi ro cao đối với bất kỳ ngành nghề nào.

Mà đã là rủi ro thì sẽ là “chấp nhận” rủi ro chứ không nên hiểu là “tận dụng”.

Và việc “chấp nhận” rủi ro cao hay thấp thì phụ thuộc vào chiến lược & ý chí chủ quan của Ban lãnh đạo doanh nghiệp

#3. Làm thế nào để xác định được lãi suất đi vay (r) của doanh nghiệp?

Có thể tính ra con số tương đối lãi suất đi vay (r) dưa trên BCTC của doanh nghiệp.

Công thức: r = Chi phí lãi vay / Dư nợ vay bình quân (x 100%)

Những bài viết hữu ích khác:

- CAPEX là gì? Ứng dụng trong phân tích và định giá cổ phiếu

- Chỉ số P/S là gì? Cách tính chỉ số P/S

- Hướng dẫn chơi chứng khoán cho người mới bắt đầu (2021)