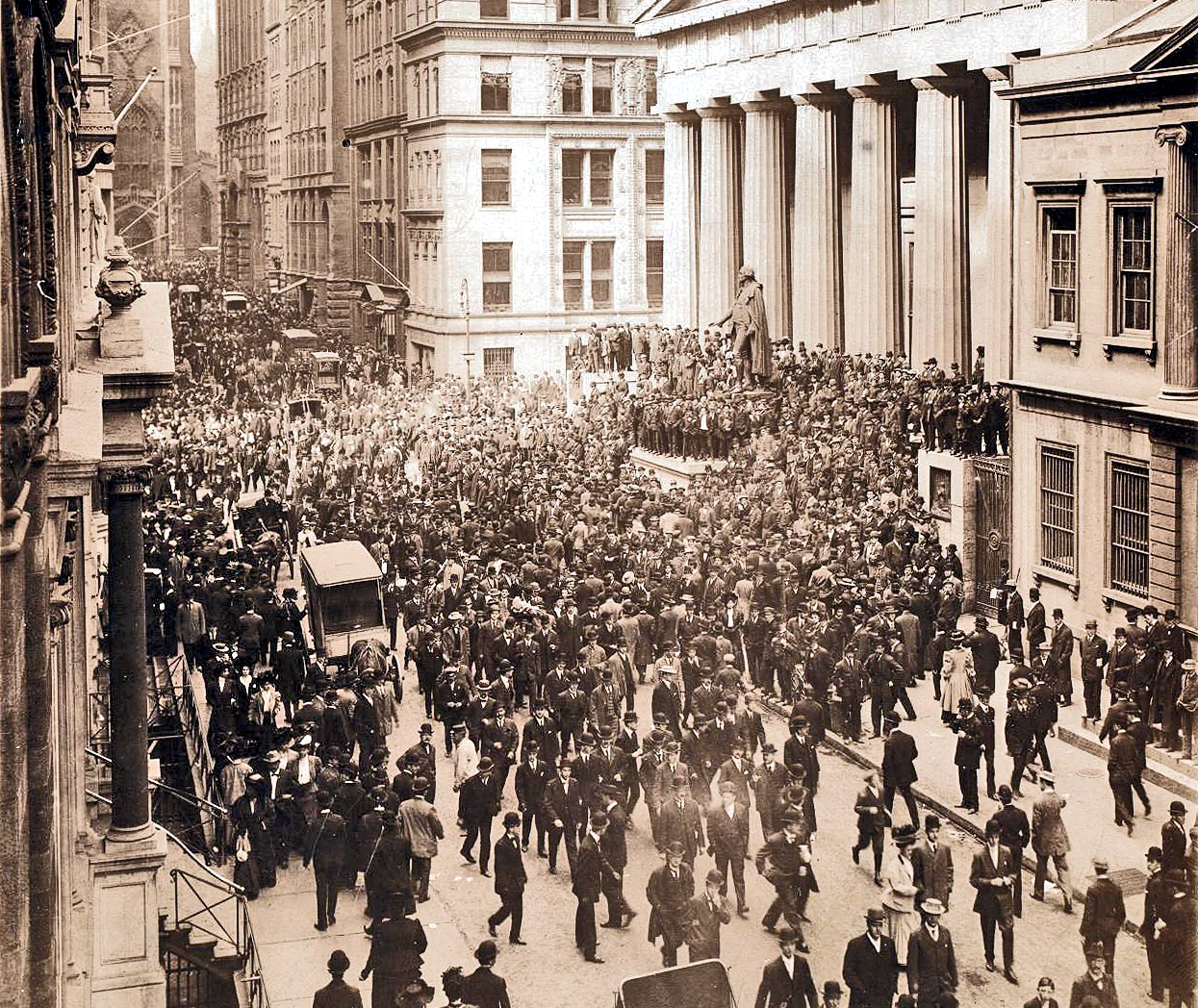

(Ảnh minh họa: Wikipedia)

Khủng hoảng ngân hàng 1907

Khái niệm

Bạn đang xem: khủng hoảng ngân hàng là gì

Khủng hoảng ngân hàng 1907 trong tiếng Anh là Bank Panic of 1907.

Cuộc khủng thoảng ngân hàng năm 1907 xảy ra vào đầu thế kỉ XX. Đó là kết quả của việc thu hẹp thanh khoản thị trường và niềm tin của người gửi tiền cũng thu hẹp theo. Thêm vào đó, đã có kế hoạch điều chỉnh các công ty ủy thác. Vào thời điểm đó, các công ty ủy thác phải đối mặt với sự giám sát công khai ngày càng tăng vì tuân thủ ít qui định hơn so với các ngân hàng quốc gia.

Sự hoài nghi này đã kích hoạt cuộc chạy đua của các công ty ủy thác dù đang tiếp tục xấu đi và ngay cả khi các ngân hàng đã ổn định. Không có ngân hàng trung ương, các tổ chức tài chính hàng đầu như J.P. Morgan phải can thiếp và cung cấp một số lượng thanh khoản quan trọng.

Dành cho bạn: Kiến thức mới Sacombank Viết Tắt Là Gì? Tên Đầy Đủ Của Sacombank

Thậm chí sau đó, Công ty ủy thác Knickerbocker – công ty ủy thác có sự tin tưởng lớn thứ ba của Thành phố New York, không thể chịu được cuộc chạy đua và thất bại vào cuối tháng 10. Điều này làm suy yếu niềm tin của công chúng vào ngành tài chính và đẩy nhanh quá trình rút tiền hàng loạt.

Hiểu về Cuộc Khủng hoảng ngân hàng 1907

Cuộc khủng loạn ngân hàng năm 1907 xảy ra trong khoảng thời gian sáu tuần, bắt đầu từ tháng 10 năm 1907. Nguyên nhân là sự phá sản của hai công ty môi giới nhỏ. Khi một nỗ lực thất bại của F. Augustus Heinze và Charles Morse để mua cổ phần của một công ty khai thác đồng dẫn đến việc rút tiền khỏi ngân hàng liên kết với họ. Hiệp hội Thanh toán bù trừ New York tuyên bố các ngân hàng này thanh toán một vài ngày sau đó.

Tuy nhiên, sau đó, sự lây lan đã lan sang các công ty ủy thác. Công ty ủy thác sẽ sụp đổ nổi bật nhất đó là Knickerbocker Trust, đã bị ông trùm ngân hàng JP Morgan từ chối cho vay. Tuy nhiên, ngân hàng này đã cung cấp một khoản vay cho Trust Company of America – một tổ chức tài chính khác mà những người gửi tiền nhắm đến. Ban đầu, sự hoảng loạn tập trung ở thành phố New York, nhưng cuối cùng nó lan sang các trung tâm kinh tế khác trên khắp nước Mỹ.

Cuối cùng nó đã bị dập tắt khi chính phủ liên bang cung cấp hơn 30 triệu đô la viện trợ, và các nhà tài chính hàng đầu như J.P. Morgan và John D. Rockefeller tiếp tục điều phối các thỏa thuận để mang lại niềm tin và thanh khoản cho thị trường tài chính. JP Morgan đã đóng một vai trò quan trọng trong việc xử lí khủng hoảng. Làm việc từ biệt thự của mình trên đường 34, JP Morgan đã triển khai mạng lưới thông tin rộng lớn của mình để huy động và tổ chức giải cứu các tổ chức tài chính lớn.

Tác động của cuộc khủng hoảng đã dẫn đến sự phát triển cuối cùng của Hệ thống Dự trữ Liên bang. Ngày nay, ngân hàng trung ương hoạt động theo một nhiệm vụ kép để tối đa hóa việc làm và ổn định lạm phát với các công cụ chính sách tiền tệ như giao dịch thị trường mở.

Vào thời điểm đó, sự khác biệt chính giữa hệ thống ngân hàng châu Âu và Mỹ là sự vắng mặt của một ngân hàng trung ương ở Mỹ. Các nước châu Âu có khả năng bơm thanh khoản vào thị trường trong thời kì khó khăn tài chính. Nhiều người cảm thấy một hệ thống ngân hàng trung ương có thể ngăn chặn Cuộc khủng hoảng ngân hàng năm 1907 bằng cách cung cấp thêm một nguồn tài sản lưu động cho các tổ chức tài chính khai thác.

Đọc thêm: Chứng từ ngân hàng gồm những gì?

Điều này cuối cùng đã khiến các nhà tài chính hàng đầu phác thảo một khuôn khổ chính sách tiền tệ và cải cách trong hệ thống ngân hàng. Báo cáo đó đã bị hoãn lại cho đến năm 1913 khi Tổng thống lúc đó Woodrow Wilson kí ban hành luật thành luật. Hệ thống Dự trữ Liên bang được thành lậo với Charles Hamlin là chủ tịch đầu tiên và Benjamin Strong, một thành viên chủ chốt của công ty Morgan, là chủ tịch của Ngân hàng Dự trữ Liên bang New York.

Liên hệ với Cuộc khủng hoảng tài chính 2008

Sự tương đồng giữa Cuộc khủng hoảng ngân hàng năm 1907 và Suy thoái 2008 rất đáng chú ý. Cuộc khủng hoảng tài chính gần đây tập trung vào các ngân hàng đầu tư mà không có quyền truy cập trực tiếp vào Hệ thống Dự trữ Liên bang, trong khi cuộc khủng hoảng trước đó lan rộng từ các công ty ủy thác tồn tại bên ngoài Hiệp hội Thanh toán bù trừ New York. Về bản chất, cả hai sự kiện bắt đầu bên ngoài các dịch vụ ngân hàng bán lẻ truyền thống nhưng vẫn tạo ra sự mất lòng tin đối với ngành ngân hàng trong cộng đồng rộng lớn hơn.

Cả 2 cuộc khủng hoảng đều đến trước thời điểm thặng dư của nền kinh tế Mỹ. Cuộc khủng hoảng năm 1907 có trước Thời đại mạ vàng, trong đó các công ty độc quyền như Standard Oil thống trị nền kinh tế. Sự thống trị của họ dẫn đến sự tập trung của cải giữa các cá nhân được chọn. Teddy Roosevelt đã đề cập đến “kẻ săn sự giàu có” trong một bài phát biểu của mình.

Tương tự, giai đoạn trước cuộc suy thoái năm 2008 có tính riêng biệt bởi chính sách tiền tệ lỏng lẻo và sự tăng trưởng về số lượng các dịch vụ tài chính tại Phố Wall. Những câu chuyện về sự thặng dư tại các tổ chức dịch vụ tài chính và ngân hàng đã tăng lên sau khi họ cho vay những khoản vay đáng ngờ cho người Mỹ và doanh thu tăng vọt.

Hậu quả của cuộc rút tiền hàng loạt năm 1907 đã dẫn đến việc thành lập Cục Dự trữ Liên bang trong khi Cuộc suy thoái kinh tế 2008 đã thúc đẩy những cải cách mới như Dodd-Frank. Các cơ chế này nhằm bảo vệ công chúng khỏi một cuộc khủng hoảng tài chính và cản trở các ngân hàng lớn chấp nhận rủi ro bất hợp lí.

(Theo Investopedia)